中国经济网北京5月13日讯派能科技(688063.SH)近日发布股东询价转让计划书。公告指出,拟参与派能科技首发前股东询价转让股东为派锂(宁波)创业投资合伙企业(有限合伙)。本次询价转让股份的数量为2,000,000股,占总股本的比例为1.14%,转让原因为自身资金需求。

出让方委托中信证券组织实施本次询价转让。

本次询价转让不通过集中竞价交易或大宗交易方式进行,不属于通过二级市场减持。受让方通过询价转让受让的股份,在受让后6个月内不得转让;本次询价转让的受让方为具备相应定价能力和风险承受能力的机构投资者。

本次询价转让的出让方非派能科技控股股东、实际控制人、董事、监事及高级管理人员,为派能科技持股5%以上的股东。

派锂(宁波)创业投资合伙企业(有限合伙),曾用名派锂(厦门)科技合伙企业(有限合伙)、黄石融科创新投资基金中心(有限合伙)。

股东与组织券商综合考虑股东自身资金需求等因素,协商确定本次询价转让的价格下限,且本次询价转让的价格下限不低于发送认购邀请书之日(即2024年5月10日,含当日)前20个交易日股票交易均价的70%。本次询价认购的报价结束后,中信证券将对有效认购进行累计统计,依次按照价格优先、数量优先、时间优先的原则确定转让价格。

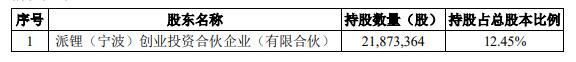

截至2024年3月31日出让方派锂(宁波)创业投资合伙企业(有限合伙)所持首发前股份为21,873,364股,持股占总股本比例12.45%。

派能科技于2020年12月30日在上交市科创板上市,发行数量3,871.12万股,发行价格为56.00元/股,募集资金总额为216,782.72万元,募集资金净额201,396.85万元。据公司《首次公开发行股票并在科创板上市招股说明书》,公司拟募集资金200,000万元,分别用于锂离子电池及系统生产基地项目、2GWh锂电池高效储能生产项目、补充营运资金。

派能科技保荐人(主承销商)为中信建投证券股份有限公司,保荐代表人为罗贵均、刘建亮。

公司发行费用15,385.87万元(不含增值税),其中保荐及承销费用13,418.96万元。

2023年2月10日,派能科技发布的2022年度向特定对象发行A股股票上市公告书显示,根据天健会计师事务所(特殊普通合伙)于2023年1月19日出具的《验资报告》(天健验〔2023〕30号),截至2023年1月18日,派能科技已向特定对象发行人民币普通股(A股)20,060,180股,发行价格249.25元/股,募集资金总额为人民币4,999,999,865.00元,扣除各项发行费用(不含税)人民币22,965,765.48元后,实际募集资金净额为人民币4,977,034,099.52元。其中计入股本为人民币20,060,180元,转入资本公积(股本溢价)为人民币4,956,973,919.52元。

经计算,上述两次募资金额合计为71.7亿元。