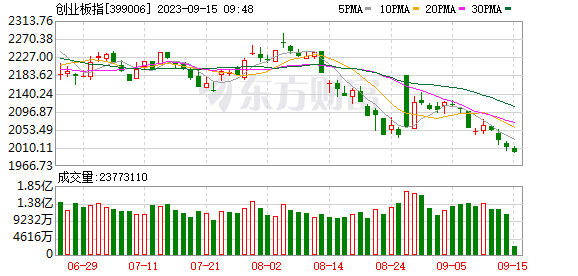

创业板指盘中跌破2000点关口,刷新2020年5月以来新低,今年年内跌幅近15%。

机构观点

中信证券:降准改善煤炭需求预期,估值提升有望延续

中信证券指出,央行宣布降低准备金率或将改善煤炭需求预期,进一步催化板块反弹。随着供给端全国矿山安监政策的强化以及需求端各类稳增长政策的叠加,煤价底部预期已逐步明朗。在此预期下,煤炭龙头公司低估值和分红的价值吸引力进一步增强,利好板块估值提升。

华泰证券:家电企业利润修复优于营收,经营能力向好

华泰证券研报指出,年初以来,随着消费需求恢复,企业积极备货,家电板块营收稳步增长。受益于原材料价格下行、海运费用低位运行以及汇率优势等,行业盈利水平提升明显,企业利润增速优于营收。展望下半年,地产进一步修复或带动板块环比向好。此外,欧美高通胀压力下降,海外需求回暖,出口有望在低基数背景下实现较好增长。下半年以来,原材料价格红利或逐步消退,人民币汇率波动存在不确定性,家电企业的盈利能力修复仍待进一步观察。我们认为,具有龙头优势的白电/厨电企业和抢先布局直播电商平台、持续享有渠道增量红利的小家电企业值得关注。

中金:国庆档多部各类型头部影片定档,票房或具有较大增长弹性

中金公司研报指出,2023年暑期档(6月1日~8月31日)共实现含服务费票房206.2亿元,较2019年增长15.9%,打破影史暑期档票房纪录,观影人次及平均票价亦均创下新高。国庆档多部各类型头部影片定档,票房或具有较大增长弹性。1)观影人次:国庆档头部影片供给相对充分,类型题材丰富多元,有望较好调动观众观影需求,头部影片均具备冲击高票房的潜力;2)平均票价:参考2023年重点档期平均票价情况,国庆档票价或延续增长态势;3)票房:预测2023年国庆档(9月29日~10月6日)含服务费票房在保守/中性/乐观三种情况下分别有望达到43.8/48.6/54.0亿元,较2019年国庆档增速分别为-2.0%/8.7%/20.8%。

中原证券:基础化工行业景气低位运行,多数子行业二季度环比改善

中原证券研报指出,受产品价格下跌以及行业需求下滑等因素影响,2022年以来基础化工行业的盈利能力持续下滑,行业毛利率、净利率均呈下滑态势。上半年子行业盈利能力多数下滑,轮胎、日用化学品、涂料油墨颜料等行业,受益于需求提升及成本下行,盈利能力实现同比提升。2023年二季度,部分子行业盈利能力环比出现改善。维持行业“同步大市”的投资评级。建议关注行业龙头以及景气复苏的子行业。

国泰君安:家居板块目前估值处于底部区间,建议关注三条主线

国泰君安研报表示,家居板块公司在二季度盈利能力实现修复,展现出较强的经营韧性,目前估值处于底部区间,多项地产政策及促消费政策密集出台有望提振家居消费和板块估值。建议关注三条主线:①整装头部:践行整装战略、具备较强供应链整合能力的头部公司。②品类融合:品类渠道共同发力,经营管理彰显出较强韧性的软体家居公司。③细分成长:细分品类具有强品牌力或产品力,品类渗透率持续提升,成长属性有望兑现的公司。

天风证券:中药板块估值已充分调整,战略重视板块内部结构性机会

天风证券研报指出,2023年6月以来,中药板块估值已得到充分调整,同时行业利空政策如中成药集采等陆续出清。疫情相关品种需求逐步回归常态化下,建议战略重视板块内部结构性机会,建议关注自身产品力强+内部改善明确的个股。中药行业核心的优势是政策支持下需求持续向好,建议从中期维度去看待企业的变化趋势。建议关注:中药OTC:自主提价权下看好具备较强品牌力及管理改善预期的龙头企业;消费中药:疫后保健需求旺盛,建议关注具备提价预期相关标的;院内中药:医药反腐环境下,建议关注具备较强产品力+研发实力的龙头标的。

长城证券:绿氢补贴不断落地,全球绿氢进入发展快车道

长城证券研报指出,绿氢补贴不断落地,全球绿氢进入发展快车道。欧盟首次公布欧洲氢银行拍卖规则,绿氢补贴由4欧元/kg上升至4.5欧元/kg,补贴后绿氢生产大幅度降低,加速其在各领域的渗透。在政策支持和相关绿氢产业不断推进下,电解氢发展向好,渗透率逐步提升,建议关注布局电解制氢和电解槽等相关企业;中游地方政策持续加码,加氢站建设加速,推动FCV持续放量,带动核心零部件发展,建议关注加氢站建设及相关设备企业;下游FCV和核心零部件高速发展,利好FCV燃料电池及相关零部件生产企业。

浙商证券:周期底部确认,特种纸盈利弹性释放确定性高

浙商证券研报指出,截至23年7月,伴随纸浆价企稳、各个细分纸种价格陆续见底,看好下半年超跌纸价在低库存的背景下旺季涨价。板块周期底部确认,优选供需格局相对较好的文化纸、装饰原纸等细分龙头,预期低价成本盈利红利能更强释放。可关注:太阳纸业、博汇纸业、五洲特纸等。

国盛证券:白羽鸡苗价格反弹,黄鸡季节性涨价持续

国盛证券研报指出,白羽鸡:8月份鸡苗价格反弹,鸡肉价格分化。去年低引种通过祖代供应减少逐级向下反应,白鸡价格或将于今年年末开启反转。关注具备自主种源和养殖、食品两端的白鸡养殖龙头圣农发展;以及具备苗价、鸡价弹性的相关标的益生股份、禾丰股份、民和股份、仙坛股份;黄羽鸡:黄羽肉鸡整体产能偏低,但仍处于结构性产能优化之中,价格变化依赖替代品与消费,下半年年节的聚餐、宴请等黄鸡消费场景增多,价格有望迎来季节性上行,关注立华股份、温氏股份;蛋鸡苗:鸡蛋消费有望引来季节性回升,关注具备苗价弹性的晓鸣股份。

平安证券:稳增长政策持续发力,看好银行板块配置价值

平安证券研报指出,安全边际充分,关注稳增长政策发力。三季度以来稳增长政策信号不断强化,有望推动市场预期的改善,考虑到当前银行板块静态PB仅0.55倍,对应隐含不良率超15%,安全边际依然较高。此外伴随无风险利率中枢持续下行,银行股息收益率吸引力进一步凸显,关注板块作为高股息资产的配置价值。全年来看,居民消费倾向和风险偏好的修复仍然值得期待,成为推动板块盈利和估值回升的催化剂。个股推荐高股息大中型银行和成长性优于同业的优质区域性银行(长沙、宁波、苏州、江苏、常熟),同时关注零售银行修复进程。

银河证券:降准如期落地,政策加码可期

中国银河证券研报表示,本次降准后金融机构加权平均存款准备金率约为7.4%,仍有一定的政策空间。截至2023年6月,中国金融机构超储率为1.6%,属于较低水平,未来进一步降低法定存款准备金率对商业银行流动性改善是比较有效的,年内央行可能再次选择降准,加大逆周期调节。

中原证券:基础化工行业景气低位运行,多数子行业二季度环比改善

中原证券研报指出,受产品价格下跌以及行业需求下滑等因素影响,2022年以来基础化工行业的盈利能力持续下滑,行业毛利率、净利率均呈下滑态势。上半年子行业盈利能力多数下滑,轮胎、日用化学品、涂料油墨颜料等行业,受益于需求提升及成本下行,盈利能力实现同比提升。2023年二季度,部分子行业盈利能力环比出现改善。维持行业“同步大市”的投资评级。建议关注行业龙头以及景气复苏的子行业。

中信建投:电竞首次入选亚运会 AI、VR等技术加持

中信建投研报指出,第19届亚运会将于2023年9月23日至10月8日,在杭州举办。作为全球瞩目的国际顶级赛事,杭州亚运会将为赛事期间集中展示的优质内容及服务、新技术等,提供重要的宣传窗口,有助于提升社会大众对相关体验、相关公司的认知。重点关注两大主线:1)关注电竞赛事为代表的优质内容:电竞赛事首次入选亚运会、国际奥委会电竞委员会成立,有望提高国内大众对游戏、电竞认知,及海外玩家对国内游戏认可度;也关注开幕式、衍生周边的热度。2)关注AI、VR等新技术使用:本届亚运会强调“智能”办赛理念,亚运元宇宙平台、数实融合点火仪式、AIGC交互生成等新技术的运用,有望提高C端、B端用户的认知,推动技术普及。