今年以来,共有25只新股登陆港交所,截至5月19日收市,14只股价位于发行价之下,破发率达56%。值得注意的是,在11只引入了基石投资者的2023年新股中9只破发,破发率远高于新股整体水平,达81.81%。

为何引入基石新股破发率竟高于未引入基石新股?基石整体亏损状况如何?谁是今年港股基石投资者中的“最亏”打新者?今年港股基石中又迎来了怎样的“变量”?

嘉实基石打新4只,3只亏损

今年以来,港股整体表现偏弱,除了头两个月迎来一波上涨,之后表现乏力,一直在两万点左右徘徊。今年港股市场共迎来25只新股,以5月19日收市价计,25只新股中共有14只位于发行价以下,破发率达56%。

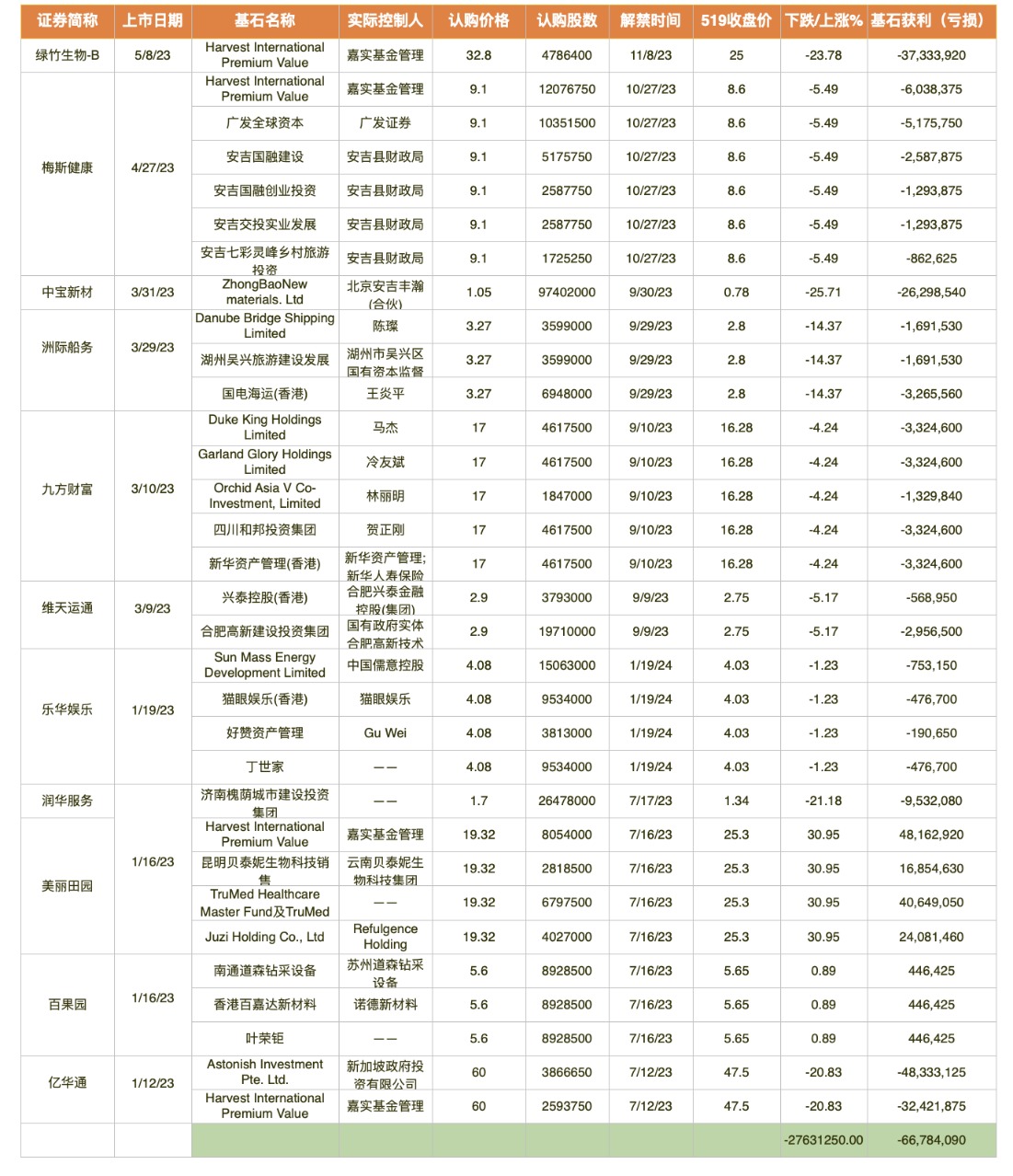

一般而言,引入基石的新股将更为容易获得较多申购及股价更为平稳,今年却并非如此。根据财联社星矿统计,今年共有11只新股引入32家基石投资者,但9家的最新股价均较发行价有所下跌,32家基石投资者整体浮亏6678万港元,而以基石身份投资过4只新股的嘉实基金成为今年亮相最多的基石打新者,4只新股中3只破发,也使嘉实整体浮亏2763万港元。

嘉实基金透过旗下基金参与了绿竹生物、梅斯健康、美丽田园和亿华通的IPO发行,4只新股分别于5月及1月上市。整体看来,除美丽田园外,另外3只新股最新股价均低过发行价,绿竹生物破发23.78%、梅斯健康破发5.59%、亿华通破发20.83%,而美丽田园则较招股价上涨30.95%。

嘉实基金在绿竹生物上浮亏最大,达3733万港元;其次是亿华通,浮亏3242万,梅斯健康则浮亏603万港元。而美丽田园则使嘉实基金账面净赚4816万港元,一定程度上弥补了嘉实基金在另外3只新股上较大的亏损。不过,嘉实基金旗下基金投资4只新股整体仍然浮亏2763万港元。

新加坡政府投资公司踩雷亿华通成基石“亏损王”

虽然嘉实基金旗下持股公司投资4只新股3只破发,但今年港股新股基石中的“亏损王”却并非嘉实基金,而是新加坡政府投资有限公司(GIC),其为全球最大的私募股权基金投资人之一。旗下的Astonish Investment Pte. Ltd作为基石投资者,以发行价购入亿华通386万6650股,而亿华通最新收盘价较发行价下跌20.83%,使作为基石实控人的新加坡政府投资有限公司浮亏4833万。

嘉实基金旗下的Harvest International Premium Value 也和Astonish一起成为了亿华通的基石,前者认购259万3750股,截至5月19日收市浮亏3242万港元。

这只让嘉实基金和新加坡政府投资公司遭遇大幅亏损的新股,1月15日登陆港交所主板,国泰君安国际及智富为联席保荐人。招股书显示,亿华通是中国领先的燃料电池系统制造商,成立于2012年,于2016年开始量产,主要为客车、货车等商用车设计、开发并制造燃料电池系统及电堆(系统的核心零部件),2020年8月,登陆A股的科创板。

同时,亿华通又被称为“氢能源第一股”。

根据灼识咨询报告,按2021年车用燃料电池系统总销售功率计算,亿华通在中国燃料电池系统市场排名第一,占市场份额为27.8%。亿华通的收入主要来自燃料电池系统销售。于2019年至2022年前6个月,亿华通的最大收入来源为燃料电池系统销售,分别占相关期间总收入的86.9%、87.3%、82.3%及92.0%。

财务数据方面,于2019年至2022年前6个月,亿华通收入分别为约5.54亿元、5.72亿元、6.29亿元和2.69亿元,期内利润分别为约4589.9万元、-976.2万元、-1.85亿元,及-8155.6万元。同期,亿华通毛利率分别为44.5%、43.2%、37.5%及38.8%,2019年至2021年按年不断下降。

作为AH两地上市企业,亿华通A股2022年股价下跌61.75%,2023年4月以来股价继续下跌。

地方产业基金频繁现身港股

今年港股新股基石中,地方产业基金也频繁出现。

安吉县财政局作为实控人参与了梅斯健康的IPO发行,透过旗下安吉国融建设,安吉国融创业投资、安吉交投实业发展和安吉七彩灵峰乡村旅游投资,作为基石购入1207万股梅斯健康股份。只是,这笔投资目前为浮亏状态,四家安吉财政局旗下的基石合共亏损603.8万港元。

此外,还有湖州市吴兴区财政局的下属单位的湖州市吴兴区国有资本监督管理服务中心,以湖州吴兴旅游建设发展基金最为洲际船务的基石投资者;合肥高新建设投资集团成为3月9日上市的维天运通基石投资者。

业内人士认为,目前,无论是在A股还是港股,地方产业基金都正在成为一股不可忽视的力量,其在陪伴企业成长,赋能企业上市上助力良多。作为基石投资者为本地公司在港股上市背书,往往是希望企业IPO能够更加顺利。