A股三大指数今日走势分化,沪指涨0.07%,收报3232.44点;深证成指跌0.47%,收报10946.08点;创业板指跌1.39%,收报2202.14点。市场成交额达到8738亿元,北向资金今日小幅净卖出12.15亿元。

行业板块涨多跌少,文化传媒、旅游酒店、教育、通信服务、医药商业、游戏行业涨幅居前;贵金属、光伏设备、风电设备、酿酒行业、玻璃玻纤、电池行业跌幅居前。

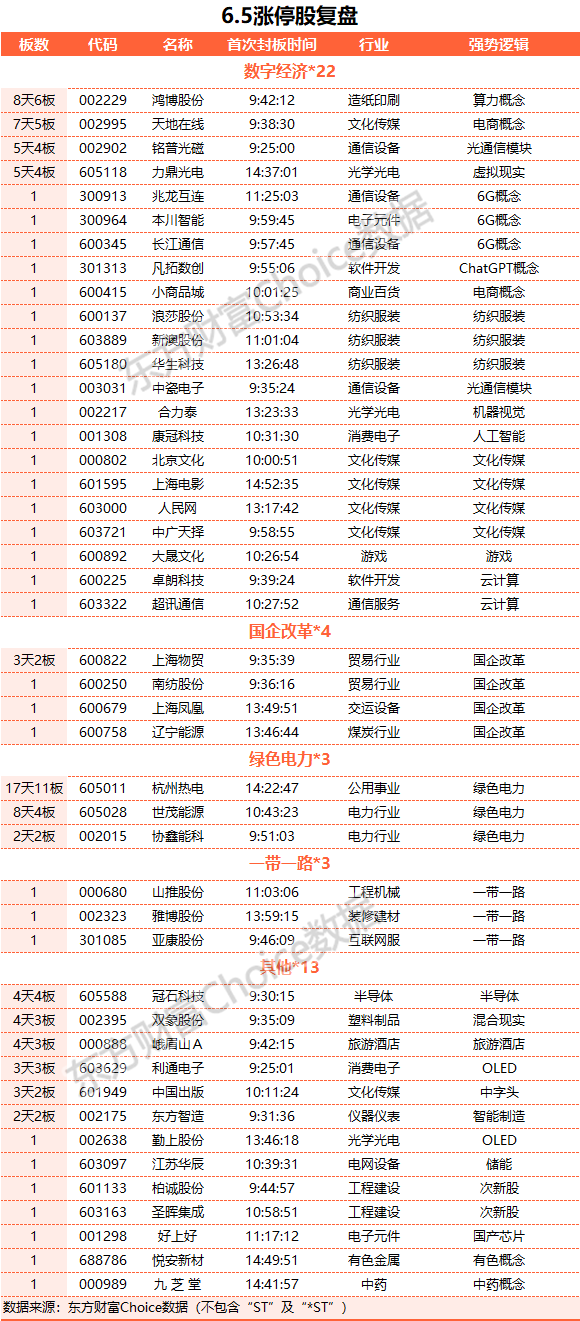

个股方面,上涨股票数量超过2600只。AI应用方向再度活跃,传媒、游戏板块领涨,凡拓数创、北京文化、人民网、中国出版等多股涨停。通信概念股震荡走强,本川智能、兆龙互连均20CM涨停。旅游股震荡反弹,峨眉山A涨停,长白山涨超7%。中药股尾盘异动,九芝堂涨停,东阿阿胶涨近5%。下跌方面,白酒等消费股走势低迷,舍得酒业跌停。

北向资金净流出12.15亿元

北向资金今日净流出,截至收盘,沪股通净流入4.85亿元,深股通净流出17.00亿元,合计净流出12.15亿元。

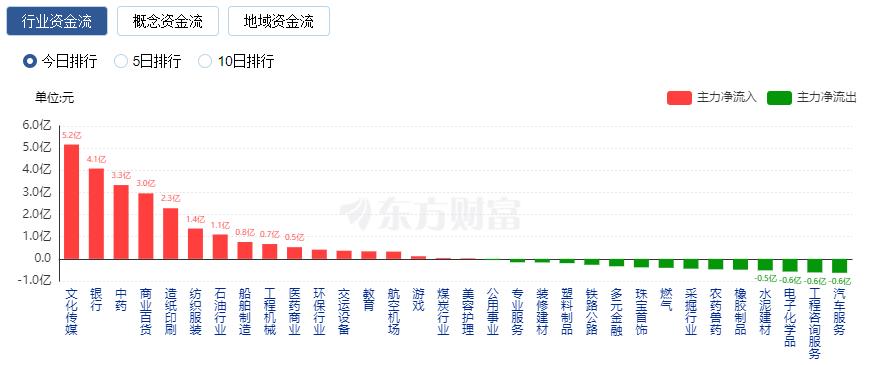

行业资金流向:5.16亿净流入文化传媒

行业资金方面,截至收盘,文化传媒、银行、中药等净流入排名靠前,其中文化传媒净流入5.16亿元。

净流出方面,互联网服务、光伏设备、电池等净流出排名靠前,其中互联网服务净流出26.80亿元。

今日要闻

经济日报:增强对A股的信心、决心和耐心

近段时间,A股波动有所加大,一些投资者心绪跟着跌宕起伏、焦虑难安。这反映出部分资金对目前形势的认识不够清晰,甚至存在情绪上的宣泄。拨开障目的迷雾,清醒认识,坚定信心、决心和耐心,是当前市场参与各方的首要任务。坚定信心。事关A股长期表现的核心因素,如基本面、流动性等仍是相对稳定且不断向好的。

公募交易佣金最低将至万0.5并鼓励免收管理费?求证:谣言

对于公募基金调降费率的讨论一直持续不断,各种小作文也日渐增多。近两天,再有监管调降佣金费率以及调降公募管理费的传言流传。其中提到,要求证券交易所会员单位在对客户收取交易佣金时,原则不得高于交易金额的万分之四,但不得低于万分之零点五;公募基金对各类投资者收取管理费时,不得超过投资者投资金额的百分之一,鼓励各类资产管理机构在没实现其所管理的客户资产的保值增值时,免收管理费。对此,财联社记者向包括监管、公募及券商等多方求证,上述小作文列示规则调整全系谣言。

上证报刊文:头部公募是时候担负起自身的责任了

近期市场整体呈现弱势,在缺乏赚钱效应的情况下,基金销售又到了异常艰难的时刻。从过往经验来看,在市场低迷的时候,往往是权益类基金最难卖的时候,但同时也是孕育丰厚回报的时候。从基金行业现状看,绝大多数投资者倾向于追涨杀跌。他们往往在看到明显的赚钱效应后,才会跟风买入,而这时市场往往已处于上涨周期的中后段了,常常买在了“山巅”,接下来两三年都处于亏损状态。而在市场处于底部的时候,他们往往囿于眼前的风险而不敢进场,更愿意持有现金或者买入固收类产品。

欧佩克与非欧佩克产油国达成减产协议

当地时间6月3日至4日,欧佩克与非欧佩克产油国在维也纳举行会议,各主要产油国经过艰难谈判,达成减产协议。会后发表的声明表示,欧佩克与非欧佩克产油国2023年已达成的减产协议将延续到年底,各国同意从2024年1月1日至2024年12月31日,欧佩克与非欧佩克产油国原油日产量调整为每天4046.3万桶,与目前的产量相比,2024年的原油日产量下调了约140万桶。

罗斯柴尔德家族出手 “减持”英伟达!年内股价涨幅超170% 市值刚破万亿美元

6月2日,彭博社报道,资管机构Edmond de Rothschild的全球首席投资官(CIO)Benjamin Melman透露,公司自2020年年底以来一直超配英伟达,但是目前已经部分获利了结,现在所持头寸“要远远小得多”。据了解,这家总部位于瑞士日内瓦的资管机构为拥有200多年历史的欧洲老牌金融世家罗斯柴尔德(Rothschild)家族所有,目前管理资产规模790亿瑞郎(约合871亿美元)。

6月券商金股名单大曝光 “AI+办公”龙头居榜首 机构看好这些方向

各大券商6月金股策略报告陆续出炉,截至6月3日,已有招商证券、天风证券、东北证券等45家券商发布了投资策略报告,共计推荐了330只6月金股。证券时报·数据宝梳理出获2家及以上券商共同推荐78只“金股组合”,其中金山办公、中兴通讯、中国中铁、美的集团、科沃斯等较受青睐。“AI+办公”龙头金山办公获得10家券商推荐,中兴通讯获得9家券商推荐;此外,中国中铁、中国船舶、中国移动、中国石油、中国建筑等中字头标的亦备受青睐,均获2家及以上券商推荐。

经济参考报:估值优势叠加底部特征 A股中长期投资价值显现

种种迹象显示,近期A股市场底部特征愈加明显。业内人士指出,当前市场已进入价值投资区域。而从中长期来看,中国经济的复苏前景和高质量发展趋势,为中国资本市场的长期投资价值奠定了基础。

风电光伏设备退役潮将至 国家能源局:尽快确立合理商业模式

近年来,我国以风电、光伏发电为代表的新能源发展成效显著,装机规模稳居全球首位,发电量占比稳步提升,成本快速下降。但国内风电、光伏设备的集中退役潮将至,如何实现这部分资源的循环再利用,已成为新能源行业亟须解决的问题之一。国家能源局近日发布的《<关于促进新时代新能源高质量发展的实施方案> 案例解读》提及,推动退役风电机组、光伏组件回收处理技术和相关新产业链发展,实现全生命周期闭环式绿色发展。下一步,将加快政策与标准制定,尽快完善行业标准、技术规范、认证体系等,确立合理的商业模式。

购置税减免政策再延续 新能源车产业链谁更获益

国务院常务会议日前研究了促进新能源汽车产业高质量发展的政策措施,提出要延续和优化新能源汽车车辆购置税减免政策,构建高质量充电基础设施体系。上海证券报记者近日采访获悉,购置税减免政策的再次延长有望给蓬勃发展中的中国新能源汽车产业注入新的动能,为整车、动力电池、充电桩等产业链公司拓宽业绩和技术向上的新成长空间。

新型储能站上风口 上市公司积极布局

近日,由国家能源局主办的《新型电力系统发展蓝皮书》发布会在京举行,电力规划设计总院院长杜忠明作《蓝皮书》内容解读,并指出新型储能是构建新型电力系统的关键环节。记者注意到,近期多家上市公司看好储能行业发展,宣布扩产计划,投资金额规模均超过百亿元。业内专家表示,考虑到原材料供应问题逐步缓解、各地新能源配储政策逐步完善、独立储能商业模式不断优化,储能电站有望持续保持高速增长,预计2023年我国新型储能市场规模有望达到15GW-20GW。

机构观点

华泰证券:四轮PPI负增阶段 A股均“走出谷底”取得正收益

华泰证券认为,PPI下行负增是5月市场隐藏线索,“没有涨价的弱复苏”使得投资者下修全年盈利预期,往“1)对复苏强度不敏感、自身有独立周期的;2)受益于PPI下行、成本减压,需求刚性的”行业聚焦。进入6月,政策博弈情绪渐浓。复盘看,四轮PPI负增阶段,A股均“走出谷底”取得正收益,风格上略偏小盘、成长(弱复苏)略占优。行业上,期间毛利率能够改善的占优。前瞻来看,分子端,M1-M2剪刀差指引PPI拐点将近但缺弹性,库存(滞后PPI 3-5个月)见底或在Q4,分母端面临国内银行小考、海外FOMC制约,指数级别行情或需等待,配置强主题+中低筹码+景气复苏的电子、火电、游戏、通信。

国泰君安:预计端午节有望形成新一轮消费小高峰(附股)

国泰君安指出,消费整体3月中下旬以来保持平稳趋势,五一短期冲高后略有回落,预计端午节有望形成新一轮消费小高峰。下半年消费力的改善尤为关键,这取决于经济恢复情况。白酒五一宴席旺盛、场景回补延续,上半年动销走量且阶段性控货挺价,下半年随着经济动能与消费力恢复有望迎来批价温和上行,短期政策预期升温,首选低估值标的五粮液、泸州老窖、迎驾贡酒、今世缘等。投资主线:1)低估值及确定性标的:贵州茅台、五粮液、泸州老窖、迎驾贡酒、今世缘、古井贡酒、洋河股份等;2)下半年逐步增持次高端标的:山西汾酒、老白干酒、酒鬼酒、水井坊、舍得酒业等。

中信建投:A股市场整体处于底部区域 市场在等待进一步积极信号

中信建投指出,市场积极信号开始逐步出现。国内财新PMI、商品价格、人民币汇率好转,市场政策预期加强,情绪缓和;海外美债上限风波平息。A股市场整体处于底部区域,市场在等待进一步积极信号。行业重点关注方向:1)TMT中盈利兑现确定性高的方向;2)存在政策预期的超跌顺周期板块。行业推荐:传媒、通信、计算机、半导体、食品饮料、汽车、机械设备等。

中金公司:锑价有望随着国内需求复苏重回上行通道

中金公司指出,2021年初,光伏用锑需求加速增长,在供应刚性背景下,锑锭库存持续去化,锑价开始上行。今年2月底至4月初,需求偏弱致锑价仅出现5%的回调,目前已较4月最低点回升2%。站在当前时点,国内外锑价均出现企稳回升迹象。在锑矿供应刚性、锑锭库存历史最低的背景下,锑价有望随着国内需求复苏重回上行通道。

银河证券:多种经济指标呈现出底部的特征

银河证券指出,总体而言,处在2023年6月初的这样一个时点,多种经济指标都呈现出底部的特征,尤其是对工业企业利润增速最具象征意义的PPI。只不过在宏观政策更注重自主创新、国家安全、绿色低碳等中长期目标的背景之下,企业盈利见底之后的回升斜率相对平缓,主要驱动力来源于国内库存去化的完成、海外美欧经济见底之后中国出口企稳等市场力量。

中信证券:预计A股仍将延续高波动,将重归业绩主导

中信证券指出,过去的5月,经济预期下修导致市场波动较大,步入6月,国内经济预期仍处于低位,海外多重因素扰动叠加,投资者行为模式正处于转换期,预计A股仍将延续高波动,当前正趋于下半年波动区间的波谷附近,乘风破浪时,建议以业绩为纲,继续围绕“安全”主线中有政策催化预期或业绩优势的品种展开配置。首先,近期经济复苏环比动能趋弱,导致市场过度悲观,预计6月结构性政策陆续出台并积累,政策助力和内生动能修复下,三季度经济复苏将明显改善。其次,美联储6月议息预期波动较大,美债上限调整后仍需关注其流动性风险,预计人民币汇率保持低位震荡,三季度将重归升值趋势。再次,由于今年以来主题博弈类策略的收益不佳,投资者的行为模式正进入转换期,将重归业绩主导。最后,预计6月A股仍将延续较高波动,综合估值与市场情绪判断,当前正趋于下半年波动区间的波谷附近。配置上,建议继续围绕科技、能源资源和国防三大安全领域中有政策催化预期或业绩优势的品种展开,并持续关注医药产业的长期配置价值。

国海证券:市场信心有所提振,控制好仓位适当逢低布局

国海证券表示,整体来看,虽然上周五指数全线反弹,但市场依旧处于缩量震荡态势。好在北向资金开始单边净流入,可见多方资金已有所反应。短期来看,虽然这种反弹能否延续还有待观察,但对市场信心的提振是颇有成效的。因此,操作上可控制好仓位适当逢低布局。

中原证券:近期重点关注芯片、VR、房地产、白酒、非银等板块

中原证券表示,PMI数据显示重工业和轻工业呈现分化,土地市场也边际改善。当前经济恢复的基础仍不牢固,需要继续夯实。市场对于稳增长政策发力的预期开始升温,为推动经济运行持续整体好转,财政政策和货币政策有望进一步发力。市场预期一系列强信心、稳增长、扩内需的政策举措有望出台。市场经过前期的下跌,估值优势再度显现,随着政策预期的升温,市场可能出现阶段性反弹。建议仓位提升至6成以上,近期重点关注芯片、VR、房地产、白酒、非银等板块。

天风证券:地产链政策回暖迹象显现 板块预期改善可期

天风证券研报认为,地产链政策回暖迹象显现,板块预期改善可期。5月27日至6月2日一周,30个大中城市的商品房销售面积绝对值环比有所回升,同比增幅也有所扩大,结束了此前数周30城销售数据景气回落的态势。二手房角度,天风证券统计的12个代表城市5月二手房成交面积同比增长56%,绝对值和增速较4月均继续回落。天风证券认为5月整体的地产销售数据反映出地产景气度仍处于底部震荡区间,板块景气度的进一步复苏有待于政策支持的加码。后续若地产前端销售数据能够相应改善,后端建材的需求有望触底回暖。

国盛证券:震荡修复行情,低位轮动补涨或为短期节奏

国盛证券指出,从短期市场表现来看,地产、装修建材、新能源等长期下跌板块出现了反弹走势,随着人工智能、脑机接口、CPO等高位题材的回撤,资金或有高低切换需求,低位板块或存在轮动补涨机会;技术面,沪指3230点站稳是关键,继续拉升需大金融配合放量,防守位3180点;关注6G、边缘计算、华为生态链、混合现实等科技方向的低位标的,大金融、国防军工、智能家居、新能源车等方向或具备配置优势。